Ranking kont maklerskich – najlepsze rachunki inwestycyjne

| Najważniejsze cechy konta maklerskiego | Opłaty i prowizje (GPW) | Przejdź do oferty | |

| Rachunek Inwestycyjny Standard 👍 0% prowizji do 100 000 EUR miesięcznego obrotu* 👍 Otwarcie konta 100% online, bez wizyty w oddziale 👍 Polecany inwestorom na rynkach zagranicznych 👍 Możliwe inwestycje ułamkowe 👍 Bezpłatne konto demonstracyjne (tutaj) 👍 Szybkie wpłaty, m.in. Blue Cash, PayU, BLIK 👎 brak obligacji wśród dostępnych instrumentów *transakcje powyżej tego limitu zostaną obciążone prowizją w wysokości 0,2% (min. 10 EUR). Może mieć zastosowanie 0,5% koszt przewalutowania. | Prowadzenie : 0 zł Akcje: 0 zł Obligacje: n.d. Kontrakty: n.d. | Załóż konto |

| Konto Maklerskie Elastyczne 👍 rachunek założysz online w bankowości internetowej ING 👍 wygodna integracja z bankowością online 👎 brak obsługi rynków zagranicznych | Prowadzenie: 0 zł Akcje: 0,3%, min. 3 zł Obligacje: 0,3%, min. 3 zł Kontrakty: 9 zł | Załóż konto |

| Rachunek maklerski standard 👍 konto założysz w bankowości internetowej Santander Banku 👍 dostęp do rynków zagranicznych (w tym ponad 300 ETF'ów) 👍 możliwość oszczędzania na rachunku IKE 👍 doradztwo inwestycyjne (min. depozyt 100 000 zł) 👍 konto osobiste w SBP nie jest wymagane | Prowadzenie: 0 zł Akcje: 0,39%, min. 5 zł Obligacje: 0,19%, min. 5 zł Kontrakty: 9 zł | Załóż konto |

| Rachunek eMakler 👍 konto założysz przez bankowość internetową mBanku 👍 możliwość inwestowania na rachunku IKE oraz IKZE 👍 dostęp do rynków zagranicznych (ponad 2300 instrumentów) | Prowadzenie: 0 zł Akcje: 0,39%, min. 3 zł Obligacje: 0,19%, min. 3 zł Kontrakty: 8 zł | Załóż konto |

| Rachunek Inwestycyjny 👍 integracja z iPKO/Inteligo 👍 obsługa rynków zagranicznych 👍 możliwość oszczędzania na rachunku IKE 👍 usługa doradztwa inwestycyjnego (min. depozyt 100 000 zł) 👎 niezbędna jest osobista wizyta w placówce | Prowadzenie: 60 zł Akcje: 0,39%, min. 5 zł Obligacje: 0,2%, min. 5 zł Kontrakty: 8,5 zł | konieczna wizyta oddziale |

| Rachunek Inwestor Standard 👍 konto założysz przez bankowość internetową Alior Banku 👍 pełna integracja z rachunkiem osobistym w Alior Banku 👍 usługa strategii inwestycyjnych (min. depozyt 100 000 zł) 👎 brak dostępu do rynków zagraniczny | Prowadzenie: 0 zł Akcje GPW: 0,38% min. 3 zł Obligacje: 0,19% min. 3 zł Kontrakty: 9 zł | Załóż konto |

Inwestowanie jest ryzykowne i możesz stracić część lub całość zainwestowanego kapitału. Podane informacje służą wyłącznie celom informacyjnym i edukacyjnym i nie stanowią żadnego rodzaju porady finansowej ani rekomendacji inwestycyjnej.

Jak wybrać najlepszy rachunek maklerski?

Dla osób rozpoczynających swoją przygodę z inwestowaniem na rynkach finansowych, giełda może wydawać się elitarnym miejscem, zarezerwowanym dla maklerów i osób z dużym kapitałem.

Rozwój technologii sprawił jednak, że dzisiaj możesz inwestować w akcje ulubionych spółek z poziomu swojego smartfona! Do samodzielnego inwestowanie niezbędne jest założenie rachunku maklerskiego.

Poniżej szczegółowo omawiam czym jest i jak działa konto maklerskie oraz na co warto zwrócić uwagę przy wyborze domu maklerskiego.

Czym dokładnie jest konto maklerskie?

Konto maklerskie to specjalny rachunek finansowy zakładany w firmie inwestycyjnej. Firmy działające w Polsce, nazywane są domem maklerskim. Stosuje się również określenia biuro maklerskie, firma brokerska lub broker giełdowy.

Rachunek maklerski służy do przechowywania i obracania instrumentami finansowymi, a dom maklerski jest pośrednikiem pomiędzy inwestorem, a rynkiem.

Standardowo w każdym z domów maklerskich w Polsce, dostępne są akcje notowane na Giełdzie Papierów Wartościowych w Warszawie. Oprócz tego można jednak spotkać w ofertach inne formy inwestycji, np. akcje spółek zagranicznych, indeksy, ETF, kontrakty futures, kontrakty CFD.

Czym kierować się przy wyborze konta maklerskiego?

Każdy inwestor posiada inne preferencje, dlatego przy wyborze najlepszego konta warto zwrócić uwagę na poniższe aspekty.:

- Dostępne instrumenty finansowe,

- Dostęp do giełd zagranicznych,

- Opłata za prowadzenie rachunku,

- Prowizje za wpłaty i wypłaty,

- Prowizje od obrotu akcjami i obligacjami,

- Prowizja za kontrakty terminowe,

- Rodzaj platformy inwestycyjnej,

- Dostępność aplikacji mobilnej,

- Obsługa klienta w języku polskim,

- Bezpieczeństwo środków,

- Opinie znajomych.

Jakie instrumenty finansowe są dosępne w biurze maklerskim?

Inwestowanie to nie tylko akcje! Inwestorzy mogą handlować na wielu rodzajach instrumentów: pary walutowe, kontrakty terminowe na akcje oraz indeksy, surowce, metale szlachetne, ETF'y, kontrakty CFD, kryptowaluty. Wybierz konto w domu maklerskim, które posiada szeroką ofertę.

Jak założyć konto maklerskie?

W celu założenia rachunku nie musisz wybierać się do oddziału biura maklerskiego. Obecnie praktycznie każda firma inwestycyjna umożliwia złożenie wniosku i dopełnienie formalności przez internet. Cała procedura może być nieco różna w każdej firmie ale jest prosta i zajmuje zwykle kilkanaście minut.

- Wypełnij wniosek bezpośrednio na stronie instytucji lub załóż konto osobiste w banku, który prowadzi biuro maklerskie.

- Załaduj skany lub zdjęcia wymaganych dokumentów (np. skan dowodu lub prawa jazdy). Poczekaj na weryfikację.

- Zaloguj się do platformy i dokonaj pierwszej wpłaty na rachunek.

Posiadając konto osobiste w tym samym banku, Twoje środki znajdą się na rachunku w biurze maklerskim natychmiast. W innym wypadku, możesz również dokonać zasilenia za pomocą BLIKa, Blue Media lub PayPal (takie możliwości oferuje np. XTB).

Po zaksięgowaniu przelewu na rachunku maklerskim możesz rozpocząć inwestowanie w spółki na Giełdzie Papierów Wartościowych, New Connect oraz innych zagranicznych rynkach. Witaj w gronie inwestorów!

Czy warto inwestować w akcje spółek z e-commerce?

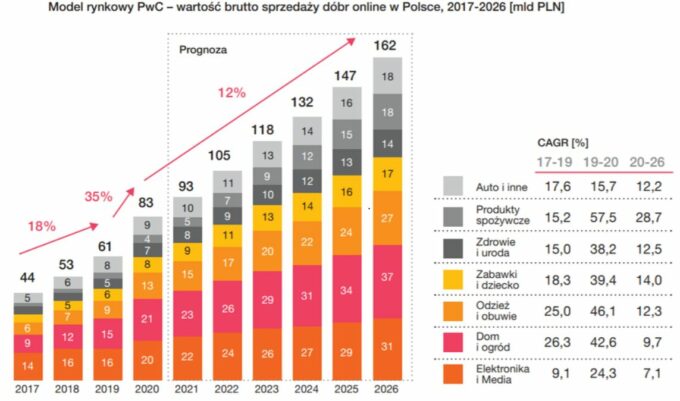

Branża e-commerce jest jedną z najlepiej rozwijających się od wielu lat. Z każdym rokiem odnotowane są tu wzrosty, a najdynamiczniejszy miał miejsce w 2020 r. wraz z nadejściem pandemii. Z danych i analiz zebranych w raporcie PwC i Digital Experts Club „Strategie, które wygrywają. Liderzy e-commerce o rozwoju handlu internetowego” wynika, że pomiędzy 2019 i 2020 r. sprzedaż online w Polsce zwiększyła się o 35%, a w 2020 r. kanał online osiągnął 14% udział w wartości sprzedaży detalicznej w Polsce. Jak podaje GUS, 60,9 proc. Polaków w 2020 r. dokonywało zakupów przez internet – tylko w ciągu ostatnich 4 lat ich odsetek wzrósł aż o 19 p.p. W najbliższych latach ten trend się nie zmieni, m.in. dzięki ciągłemu wzrostowi użytkowników kanału e-commerce. Zgodnie z badaniami PwC prognozowany średnioroczny wzrost tej branży ma wynosić ok. 12%, a w 2026 r. polski rynek e-handlu osiągnie wartość 162 mld zł brutto.

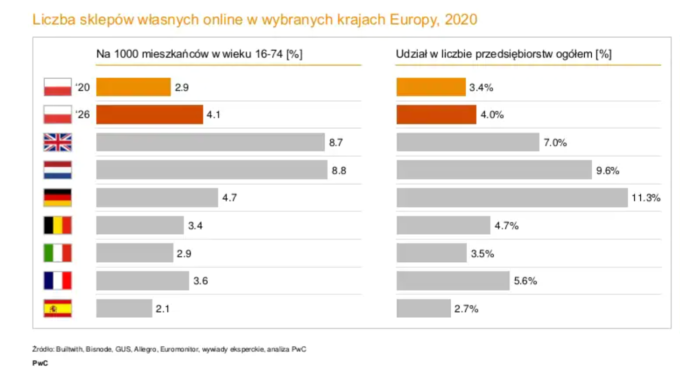

Dodatkowo warto zwrócić uwagę na potencjał tego rynku pod względem liczby sklepów własnych online na 1 000 mieszkańców w wieku 16-74. W Polsce wskaźnik ten wynosi tylko 2,9, z kolei np. w Wielkiej Brytanii jest to 8,7. Widać zatem, że nasycenie tego rynku u nas jest jeszcze niewielkie.

Jak wynika z analizy Dun & Bradstreet A Dun and Bradstreet Company, w 2020 roku liczba e-sklepów w Polsce wzrosła o blisko 8 tys. względem poprzedniego roku. Zgodnie z szacunkami w naszym kraju działa blisko 44,5 tys. sklepów internetowych – w porównaniu do 2019 roku ich liczba wzrosła o 21,5 proc.

W kolejnych latach utrzyma się trend wzrostowy rynku e-commerce w Polsce, może nie tak dynamiczny jak w 2020 r., będzie jednak podążał swoim normalnym tempem, obserwowanym przed pandemią i nadal powinien być satysfakcjonujący dla inwestorów. Wzrostu spółek z tego sektora nie zakłóciło nawet wejście 2 marca 2021 r. na polski rynek międzynarodowego giganta Amazona. Obecnie światowy koncern dopiero rozbudowuje swoją platformę w Polsce i ma kilka tysięcy sprzedawców, więc raczej nie zagrozi rodzimemu Allegro, które jest liderem w branży.

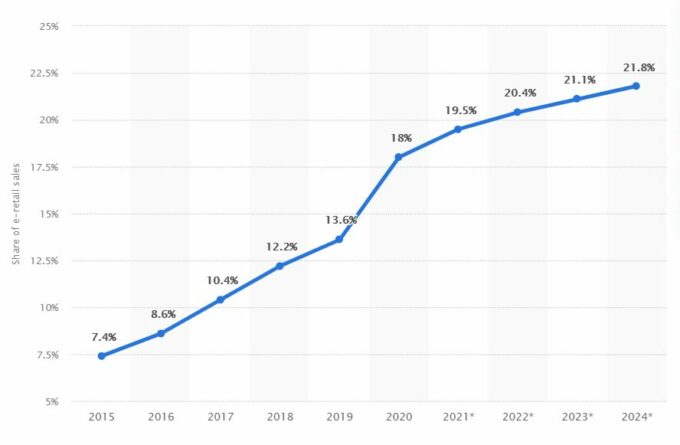

Zakupy online to jedna z najpopularniejszych aktywności online na całym świecie. Wystarczy wspomnieć, że globalna sprzedaż detaliczna w internecie osiągnęła w 2019 roku 3,5 bln dolarów. Jeżeli chodzi o światowy rynek e-commerce, to jak wynika z analizy Statista, udział e-sklepów w całkowitej globalnej sprzedaży detalicznej w latach 2015-2024 będzie wciąż rósł. W 2024 r. ma on wynieść blisko 22%. Na wzrosty w tym kanale ma wpływ gwałtowny rozwój cyfrowy w regionie Azji i Pacyfiku.

Allegro – znajdziesz tutaj wszystko

Przykładem tego jak silny jest sektor e-commerce jest właśnie Allegro. Spółka ta może pochwalić się imponującymi przychodami i zyskami. Na giełdzie zadebiutowała 12 października 2020 r. i był to bardzo udany start – spółka odnotowała mocny wzrost kursu, a także gigantyczne obroty. Allegro.eu znajduje się wśród spółek giełdowych o najwyższej kapitalizacji – na dzień 9 lipca 2021 r. znajdowała się na trzecim miejscu, z kapitalizacją na poziomie 73,21 mld zł, a wyprzedziły ją tylko UniCredit SpA i Banco Santander SA.

Answear.com – setki marek odzieżowych w jednym miejscu

Inną spółką, która również niedawno zadebiutowała na parkiecie jest Answear.com. To popularny e-commerce zajmujący się sprzedażą markowej odzieży, obuwia oraz akcesoriów w regionie Europy Środkowo-Wschodniej. Spółka prowadzi obecnie działalność w siedmiu krajach Europy Środkowo-Wschodniej: Bułgarii, Czechach, Polsce, Rumunii, Słowacji, na Ukrainie oraz Węgrzech. Zadebiutowała na GPW 8 stycznia 2021 r. Kapitalizacja spółki wynosi obecnie ponad 562 mln zł (9 lipca 2021 r.).

Oponeo – lider sprzedaży opon i nie tylko

Jedną z najaktywniejszych spółek z sektora e-commerce jest również Oponeo.pl, które zajmuje się internetową sprzedażą opon i felg. To lider sprzedaży tego asortymentu na polskim rynku. Spółka jest na giełdzie od listopada 2007 r. Od tego czasu wartość akcji spółki wzrosła o 525 proc. Grupa Oponeo.pl rozwija również sprzedaż rowerów oraz części i akcesoriów rowerowych. Robi to poprzez spółkę Dadelo, która pod koniec 2020 r. weszła na GPW. Firma prowadzi sprzedaż przez sklep internetowy centrumrowerowe.pl oraz platformę dadelo.pl. Dadelo należy do grupy Oponeo. Wartość rynkowa spółki to 253,43 mln zł.

Popularne spółki gamingowe

Ostatnie lata na polskiej giełdzie to przede wszystkim duże zainteresowanie spółkami gamingowymi i liczne debiuty podmiotów z tego sektora. Jak podaje „Puls biznesu” wartość transakcji na rynku producentów gier w pierwszej połowie 2021 r. była dwa razy wyższa niż w całym 2020 r. Jest to sektor najpopularniejszy wśród inwestorów. Nie dziwi więc, że coraz więcej firm produkujących gry komputerowe debiutuje na giełdzie. W Polsce jest ok. 500 podmiotów, które specjalizują się w produkcji gier. Na początku lipca 2021 r. na GPW było 16 spółek z sektora gier, z kolei na NewConnect było ich aż 46. Warszawska giełda jest światowym liderem jeśli chodzi o liczbę notowanych spółek gamingowych.

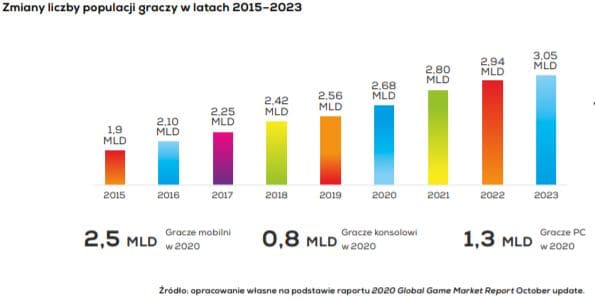

Choć polski rynek gier rozwija się intensywnie, to nadal pod względem udziału w światowym rynku wypadamy blado, głównie za sprawą bardzo dynamicznego rozwoju gamingu w Azji. Jak wynika z raportu „Kondycja polskiej branży gier 2020” opracowanego przez Krakowski Park Technologiczny i Polish Gamers Observatory, pod względem przychodów rodzimy rynek gier stanowił w 2020 r. około 0,38% światowych przychodów. Zgodnie z szacunkami Newzoo wartość globalnego rynku gier w 2021 r. ma wynieść ok. 175,8 mld USD i będzie nieznacznie niższa niż w 2020 r., gdy oszacowano ją na 177,8 mld USD. Z kolei w 2023 r. ma przekroczyć 200 mld USD, a dodatkowo liczba graczy ma wzrosnąć do 3 mld.

To, jak szybko rozwija się ten sektor gospodarki, świadczą dane zawarte w raporcie „Kondycja polskiej branży gier 2020”. Wynika z nich, że globalny rynek gier z każdym rokiem zwiększa swój zasięg. Potrzebował 35 lat, aby osiągnąć w 2007 r. wartość 35 mld USD. Jednak wystarczyło już tylko 12 lat, by rynek ten miał 146 mld USD przychodów w 2019 r. Zgodnie z prognozami już w 2023 r. przekroczy 217 mld USD przy skumulowanym rocznym wskaźniku wzrostu2018–2023 na poziomie 9,4%.

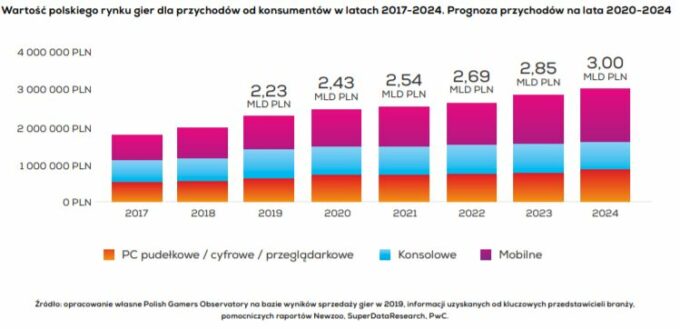

Z kolei polski rynek gier w 2024 r. ma być wart ponad 3 mld zł – wynika z raportu „Kondycja polskiej branży gier 2020”. Widać więc, że spółki z sektora gamedev mogą przynieść obiecujące wyniki i jest to perspektywiczny sektor.

Segment spółek gamingowych można podzielić na podmioty tworzące gry na urządzenia mobilne, a także gry na PC lub konsole. Zgodnie z analizą Polish Gamers Observatory w najbliższych latach będzie widoczny dalszy wzrost sprzedaży gier polskim użytkownikom. W 2020 r. największy udział w sumarycznym wyniku należał do gier mobilnych (przychody powyżej 1 mld zł, wzrost rok do roku o 12%). Na kolejnym miejscu pod względem przychodów były gry na PC – wersje pudełkowe, cyfrowe, jak i przeglądarkowe – z wynikiem przeszło 770 mln PLN, przy czym gry przeglądarkowe zakończyły rok ze spadkiem rzędu 13%. Z kolei na trzeciej pozycji uplasowały się gry konsolowe. Jak pokazuje analiza, w najbliższych latach segment gier będzie nadal zyskiwać, a największe wzrosty będą odnotowywane właśnie w sektorze gier mobilnych.

Potwierdzeniem optymistycznych prognoz dla rynku gier są również dane dotyczące liczby graczy. Według szacunków Newzoo w 2023 r. na świecie ma być ponad 3 mld graczy, podczas gdy w 2015 r. było ich 1,9 mld osób.

Na wyniki spółek z tego sektora w głównej mierze wpływa produkt, czyli tworzona gra – to czy znajdzie uznanie wśród użytkowników, czy jest dopracowana technicznie, ma ciekawą fabułę itp., a także czy miała odpowiednią promocję. Warto zaznaczyć, że nie jest to łatwy sektor do inwestycji – debiuty firm gamingowych są obarczone sporym ryzykiem, a dodatkowo wielu analityków wskazuje, że część spółek z tego sektora jest po prostu przewartościowana. Nie zmienia to jednak faktu, że nadal można sporo zarobić na akcjach niektórych podmiotów.

CD Projekt – czyli nagradzany Wiedźmin i problemowy Cyberpunk

Do najsilniejszych graczy z sektora gamedev na polskim rynku zalicza się CD Projekt, który zajmuje się produkcją i dystrybucją gier wideo, w tym m.in. Wiedźmina i Cyberpunka 2077. Spółka weszła na giełdę poprzez fuzję z Optimusem, w wyniku której w 2011 r. Optimus stał się CD Projekt RED. Spółka zyskała sławę zwłaszcza dzięki grze Wiedźmin. Kluczowa okazała się produkcja gry Wiedźmin 3, która zdobyła wiele nagród. Dzięki niej CD Projekt stał się rozpoznawalnym deweloperem. W promocji gry pomógł także serial “Wiedźmin” zrealizowany przez Netflix, w grudniu 2021 r. ma się pojawić sezon drugi serialu, który ma wielu fanów na całym świecie. Jeszcze w 2011 r. akcje spółki wyceniano w granicach 7 zł, dziś jest to 180 zł za akcję – w maju 2020 r. akcje CD Projekt przekraczały nawet 400 zł. Obecnie kapitalizacja CD Projekt wynosi 20,33 mld zł (w połowie lipca 2021 r.).

Ten Square Games – jeden z największych deweloperów gier mobilnych

Jedną z najwyżej wycenianych spółek gamingowych na GPW jest Ten Square Games. Firma ta obecna jest na głównym rynku od maja 2018 r. Od tego czasu zyskała mocno na wartości. Obecnie akcję Ten Square Games są wyceniane na ponad 500 zł. A jeszcze trzy lata temu podczas debiutu na parkiecie należało za nie zapłacić w granicach 60-70 zł. Kapitalizacja spółki wynosi ponad 3,7 mld zł i jest to druga po CD Projekt najwyżej wyceniana spółka gamedev. W czerwcu 2021 r. kurs akcji firmy poszedł w górę po decyzji chińskiego regulatora rynku o zatwierdzeniu flagowego produktu Ten Square Games, czyli gry Fishing Clash.

11 bit studios firma z wielkimi marzeniami

11 bit studios to kolejna mocna spółka z sektora gamedev. Zajmuje się produkcją, wydawaniem i dystrybucją gier komputerowych. Na GPW spółka zadebiutowała w grudniu 2015 r., wcześniej od stycznia 2011 r. była obecna na NewConnect. Przez lata kurs 11 bit studios wzrósł aż o ponad 6 tys. procent – z początkowych ok. 8 zł za akcję do ok. 495 zł obecnie (9 lipca 2021 r.)

Kapitalizacja spółki wynosi 1,2 mld zł. Firma chce zostać światowym liderem w obszarze gier meaningful entertainment, a także w perspektywie kilku najbliższych lat realizować projekty AAA, czyli o najwyższych budżetach, jak Cywilizacja VI czy Control.

PlayWay specjalista od symulatorów

PlayWay to kolejna jedna z największych spółek gamingowych na GPW. Na dzień 12 lipca 2021 r. jej kapitalizacja przekracza 3 mld zł – była to trzecia pod względem wyceny rynkowej spółka z tego sektora. Model biznesowy tego podmiotu jest dość unikalny, ponieważ PlayWay dzieli się swoimi zasobami z młodszymi stażem partnerami. W ten sposób dywersyfikuje swoje przychody, a także może skorzystać na przyszłym sukcesie mniejszych spółek. PlayWay jest producentem i wydawcą gier na PC, a także urządzenia mobilne. Specjalizuje się w grach typu indie – o niskich budżetach – jej konikiem są gry casualowe typu symulator. Debiut PayWay na GPW miał miejsce w 2016 r. – akcje spółki były wyceniane wtedy na ok. 50 zł, obecnie – 12 lipiec 2021 r. – za jedną akcję trzeba zapłacić ok. 460 zł.

Spółki biotechnologiczne – wielki potencjał wzrostu, ale też ogromne ryzyko

Jak wynika z raportu Grand View Research, światowy rynek badań biotechnologicznych w 2025 r. osiągnie wartość niemal 730 mld USD. Z kolei dane zebrane przez GUS pokazują, że w 2019 r. w Polsce działalność w dziedzinie biotechnologii prowadziły 182 przedsiębiorstwa, a działalnością badawczą i rozwojową 231 podmiotów. Jest więc to spora grupa spółek. Nie ma jednego indeksu giełdowego, grupującego wszystkie spółki biotechnologiczne – część podmiotów znajduje się w indeksie WIG-leki, kolejne w jakiś innych wskaźnikach branżowych, albo są notowane na NewConnect.

Warto zaznaczyć, że jeżeli chodzi o biotechnologię Polska w skali globalnej nadal jest małym graczem. Polski Instytut Ekonomiczny wskazał, że rodzime podmioty w 2017 r. na badania i rozwój związane z biotechnologią wydały 240 mln USD – czyli 200 razy mniej niż amerykańskie i 6 razy mniej niż niemieckie. Intensywność badań i rozwoju jest u nas blisko trzykrotnie niższa niż na Litwie, a także ponad trzynastokrotnie niższa niż w USA.

Spółki z branży biotechnologicznej od dłuższego czasu cieszą się zainteresowaniem inwestorów. Wszyscy bowiem zdają sobie sprawę, jak bardzo perspektywiczny jest to sektor. Postęp w tej dziedzinie otwiera bowiem drzwi do powstania nowych terapii, które w dalszej kolejności mogą pomóc w leczeniu chorób, na które obecnie nie ma lekarstwa. Dodatkowo wielu inwestorów przygląda się zagranicznym rynkom, zwłaszcza amerykańskiemu, na którym wyceny spółek z branży biotechnologicznej potrafią osiągać zawrotne wartości.

Pandemia jeszcze bardziej podkręciła zainteresowanie inwestorów tą rozwojową branżą. Zaczęto wiele mówić na temat nowoczesnych terapii i firmy ścigały się ze sobą, która pierwsza wynajdzie szczepionkę na Covid-19. Sukces badań klinicznych zazwyczaj wiąże się z tym, że kurs akcji spółki wystrzela w górę, nawet o kilkaset procent przy ograniczonym ryzyku spadku. Jak wynika z raportu Grant Thronton na pandemii najbardziej zyskały spółki biotechnologiczne. Wynik EBITDA (skumulowany z ostatnich czterech kwartałów) w branży biotechnologicznej na koniec IV kwartału 2020 r. i I kwartału 2021 r. był na poziomie 0,5 mld zł. Tym samym od IV kwartału 2019 r. wzrósł o 5 602 proc. Wzrosła także kapitalizacja tych spółek – porównując I kwartał 2020 i 2021 roku zwiększyła się o 36 proc.

Należy pamiętać, że jest to jedna z najbardziej perspektywicznych, ale też najtrudniejszych branż jeśli chodzi o inwestowanie. Łatwo bowiem o chybioną inwestycję – słabą spółkę, która przez wiele lat „sprzedaje” marzenia zamiast faktycznych rezultatów swoich badań. Analiza spółek i trafny ich dobór zawsze jest bardzo ważna, jednak w przypadku spółek biotechnologicznych wydaje się ona naprawdę kluczowa zwłaszcza w przypadku mniejszych podmiotów. Choć na giełdzie są fundusze, które inwestują zwłaszcza w duże podmioty biotechnologiczne, to jednak te mniejsze spółki uważane są za te bardziej innowacyjne, mogące przynieść zysk w momencie ogłoszenia informacji o wynikach badań albo przejęć przez większe podmioty. Warto też zauważyć, że w przypadku spółek z sektora biotech należy liczyć się z długoterminową inwestycją – zazwyczaj na efekty prac należy zaczekać wiele lat.

Patrząc przyszłościowo to spółki biotechnologiczne w najbliższych latach będą odgrywać większą rolę na parkiecie, ponieważ zainteresowanie nimi inwestorów rośnie z każdym rokiem. Pandemia sprawiła, że branża ta stała się jedną z ważniejszych dla inwestujących na całym świecie, pokazała jak wielki ma wpływ na życie ludzi. Oprócz tego w Polsce można zaobserwować coraz więcej projektów biotechnologicznych z potencjałem, mogących odnieść duży międzynarodowy sukces.

Pure Biologics – do niej należy obszar immunoonkologii, autoimmunologii oraz neurologicznych chorób rzadkich

Jest to firma biofarmaceutyczna, która koncentruje się na odkrywaniu i rozwijaniu leków biologicznych, a także opracowywaniu terapii pozaustrojowych. Pure Biologics działa w obszarze immunoonkologii, autoimmunologii oraz neurologicznych chorób rzadkich. Dodatkowo prowadzi badania kontraktowe w zakresie trzech specjalności: przeciwciał, aptamerów i białe oraz jest partnerem w wielu projektach międzynarodowych B&R.

W 2018 roku spółka zadebiutowała na rynku NewConnect, a w 2020 r. przeszła na rynek główny GPW. Pure Biologics finansuje swoje portfolio terapeutyczne ze środków z funduszy Unii Europejskiej. Oprócz tego wspomaga się także wpływami z badań kontraktowych na rzecz firm farmaceutycznych i biotechnologicznych z całego świata oraz kapitałem akcjonariuszy. W kwietniu 2021 r. Pure Biologics nawiązała współpracę z amerykańską firmą Twist Bioscience. Współpraca ma na celu rozwinięcie portfolio innowacyjnych projektów badawczych, a także zwiększenie bezpieczeństwa najbardziej zaawansowanych projektów spółki notowanej na GPW.

Obecnie do fazy przedklinicznej badań może wejść najbardziej zaawansowany projekt Pure Biologics – przeciwciało bispecyficzne PB001, które może pomóc w immunoterapii raka jelita grubego. Spółka przygotowuje się do rozpoczęcia testów funkcjonalnych kandydatów na lek.

Pure Biologics działa podobnie jak OncoArendi – opracowuje perspektywiczne projekty w początkowych fazach i gdy te w badaniach klinicznych udowodnią swoją skuteczność, mogą zostać skomercjalizowane i przejęte przez większe podmioty. Spółka tworzy leki o nowych mechanizmach działania, dzięki temu celuje w komercjalizację projektów od 40 do 60 mln USD opłaty upfront. W połowie lipca 2021 r. wartość Pure Biologics wyceniana była na 232,16 mln zł.

Scope Fluidics – wsparcie środowiska akademickiego i szybkie testy na koronawirusa

Powstała w 2010 r. w Instytucie Chemii Fizycznej Polskiej Akademii Nauk. Cel jaki jej przyświecał od początku, to stworzenie rozwiązań dla medycyny na bazie technologii mikroprzepływowych. Scope Fluidics zajmuje się rozwojem innowacyjnych projektów w obszarze diagnostyki i ochrony zdrowia. Mocno współpracuje ze środowiskiem akademickim. Chce tworzyć oryginalne rozwiązania z wysokim potencjałem komercyjnym. Pure Biologics rozwija potencjalne innowacyjne lekki immunoonkologiczne, które cieszą się dużym zainteresowaniem w obszarze partneringu. Tylko w 2020 r. na świecie zostały przeprowadzone 192 transakcje w obszarze, w którym spółka z Polski posiada projekty – ich średnia wartość upfront payment opiewała w nich na 87 mln USD.

Model działania spółki opiera się na opracowaniu, a następnie zweryfikowaniu pod względem biznesowym danego projektu, a w dalszej kolejności – założenie spółki celowej, w ramach której rozwijany będzie projekt. Obecnie w skład Grupy Scope Fluidics wchodzą dwie spółki celowe: Curiosity Diagnostics Sp. z o.o. i Bacteromic Sp. z o.o.

Pod koniec czerwca firma poinformowała o zakończeniu certyfikacyjnych testów klinicznych panelu SARS-CoV-2 na systemie PCR|ONE. Jest to szybki system diagnostyczny, który ma wykrywać zakażenie koronawirusem. Certyfikacja testów jest kluczowym elementem do uzyskania certyfikacji E-IVD – niezbędnej w procesie komercjalizacji projektu. Od 2017 r. Scope Fluidics jest notowany na rynku NewConnect. Jej aktualna wartość rynkowa to ponad 392 mln zł (połowa lipca 2021 r.).

Ryvu Therapeutics – jedna z największych innowacyjnych firm biotechnologicznych w Europie

To firma biotechnologiczna założona w 2007 r. jako Selvit – w październiku 2019 r. podzieliła się na Ryvu Therapeutics i Selvitę. Ryvu zajmuje się rozwojem innowacyjnych małocząsteczkowych związków mających potencjał terapeutyczny w onkologii.

Najbardziej zaawansowanym projektem firmy jest RVU120. Jest to pierwszy w swojej klasie, małocząsteczkowy inhibitor CDK8, znajdujący się obecnie w fazie 1b badania klinicznego u pacjentów z ostrą białaczką szpikową (AML) lub zespołem mielodysplastycznym wysokiego ryzyka (HR-MDS). Projekty Ryvu skupiają się na nowych celach onkologicznych w obszarze inhibitorów kinaz, syntetycznej letalności, immunoonkologii oraz metabolizmu i immunometabolizmu nowotworów.

Firma prężnie się rozwija. W 2020 r. jej przychody wyniosły 37,3 mln zł, w tym 15,4 mln zł pochodziło z umów partneringowych. W 2017 r. spółka podpisała umowę z włoską firmą farmaceutyczną Mennarini. Umowa dotyczyła komercjalizacji cząsteczki SEL24, która znajdowała się w I fazie klinicznej. Z kolei w kwietniu 2020 r. Ryvu Therapeutics i Galapagos NV ogłosiły rozpoczęcie współpracy badawczo-rozwojowej. Jej celem jest rozwój innowacyjnych związków małocząsteczkowych o potencjale terapeutycznym w chorobach zapalnych.

Wartość rynkowa spółki na połowę lipca 2021 r. wyniosła ponad miliard złotych.

Medinice – czyli połączenie medycyny i technologii

Firma została założona w 2012 r. Na NewConnect zadebiutowała we wrześniu 2018 r., a w grudniu 2020 r. przeszła na główny parkiet GPW. Jej misją jest tworzenie rozwiązań, które podniosą komfort życia pacjentów i znajdą zastosowanie we współczesnej medycynie. Medinice działa w branży MedTech i współpracuje z wiodącymi ośrodkami badawczymi w Polsce i Europie. Zajmuje się tworzeniem, rozwijaniem oraz komercjalizacją innowacyjnych i bezpiecznych technologii medycznych w obszarach kardiologii i kardiochirurgii. Jak podkreśla firma, jej projekty mają potencjał globalny. Medinice rozwija własne projekty, a także te pozyskane od naukowców z Polski i zagranicy.

Trzy kluczowe projekty spółki, to PacePress, CoolCryo i Minimax. Wszystkie są już na zaawansowanym etapie. Firma chce również włączyć do jej głównego portfolio projekt EP Bioptom – rozwiązanie, które łączy w pojedynczym cewniku mapowanie 3D EAM z przezskórną, endomiokardialną biopsją mięśnia sercowegom – a także CNL (CardioNeuroLab), czyli urządzenie do innowacyjnej metody kardioneuroablacji. Wartość rynkowa spółki w połowie lipca 2021 r. wyceniana była na 169 mln zł.

Spółki z sektora energii odnawialnej

W ostatnich latach na popularności zyskały odnawialne źródła energii. Nie tylko wiele mówi się na ten temat, ale też Polacy zaczęli więcej inwestować w tego typu rozwiązania, korzystając m.in. z programów dotacji, jak choćby „Mój prąd”. Wystarczy wspomnieć, że fotowoltaika to najszybciej rosnący segment sektora energetycznego. Zmiany zaczęły się wraz z przyjęciem przez Polskę Porozumienia Paryskiego i tym samym zobowiązania się przez nasz kraj do obniżenia wzrostu przeciętnego poziomu temperatur na świecie, m.in. poprzez przekształcenie sektora energetycznego.

Jak wynika z długoterminowej analizy dotyczącej przyszłości gospodarki energetycznej, stworzonej przez ekspertów Bloomberg New Energy Finance, udział energii uzyskanej z fotowoltaiki ma wzrosnąć z poziomu 135 GW w 2020 r. do 160 GW w 2021 r. i ma stopniowo wzrastać o kolejne kilkanaście dodatkowych GW mocy.

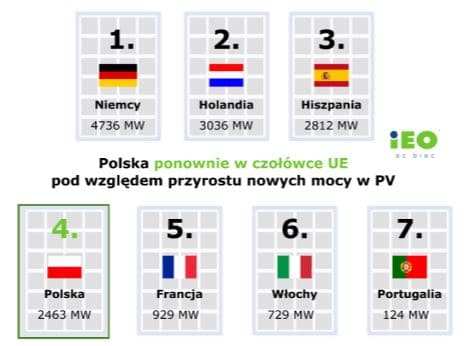

Z kolei według raportu Instytutu Energetyki Odnawialnej „Rynek fotowoltaiki w Polsce 2021”, moc zainstalowana w fotowoltaice na koniec 2020 roku wyniosła blisko 4 GW. Patrząc rok do roku oznacza to wzrost aż o 200%. Jak podaje Solar Power Europe w 2020 r. nasz kraj znalazł się na 4. miejscu, za Niemcami, Holandią i Hiszpanią, jeśli chodzi o tempo przyrostu mocy w fotowoltaice w Unii Europejskiej. Na koniec 2020 r. moc zainstalowana w krajach Unii Europejskiej w fotowoltaice wniosła około 153 GW. Porównując rok do rokuj zwiększyła się względem 2019 r. o 18,8 GW. Według oszacowań na podstawie danych IRENA, kraje UE uzyskały 14% wzrost całkowitej mocy zainstalowanej w PV w stosunku do roku 2019.

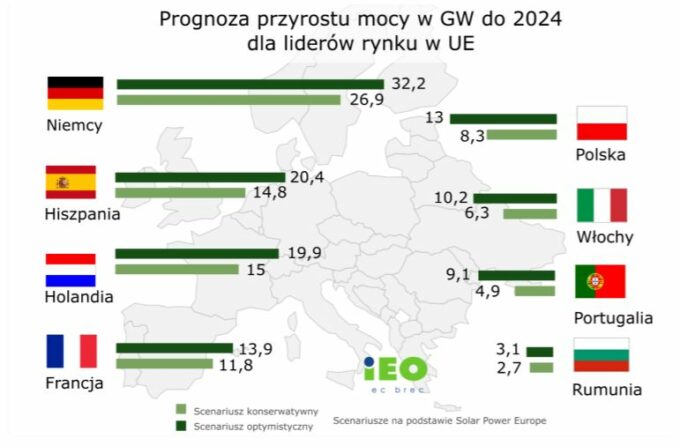

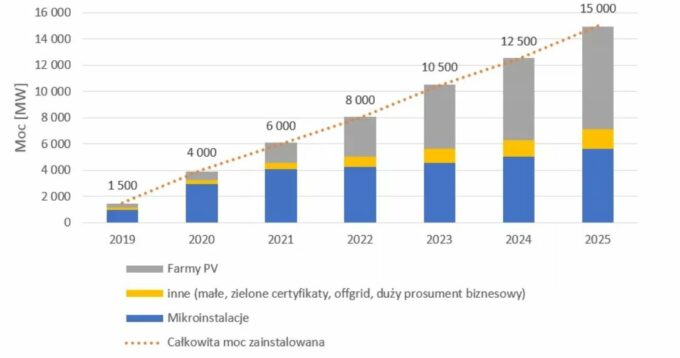

Jednak to nie wszystko. Dane Solar Power Europe pokazują również, że Polska jest liderem Europy pod względem dynamiki wzrostu rynku fotowoltaicznego. Za nią znalazły się: Szwecja, Węgry, Ukraina, Holandia i Hiszpania. Zgodnie z szacunkami do 2024 r. nasz kraj będzie miał przyrost mocy zainstalowanej od 8,3 GW do 13 GW i utrzyma się na czwartym miejscu pod względem przyrostu nowych mocy w fotowoltaice. Prognozy IEO wskazują, że całkowita moc zainstalowana w Polsce na koniec 2024 r. wyniesie 12,5 GW3 (wzrost o 8,5 GW w latach 2021-2024).

Grafika: Scenariusz konserwatywny i optymistyczny przyrostu mocy zainstalowanej w PV na lata 2021 – 2024

Power Europe

W 2021 r. również można spodziewać się dobrych rezultatów tego sektora. Tylko w pierwszym kwartale 2021 r. moc zainstalowana w Polsce wyniosła 4 466 MW.

Prognozy Instytutu Energii Odnawialnej pokazują, że moc zainstalowanych projektów fotowoltaicznych w naszym kraju może wynieść w 2025 r. aż 15 tys. MW.

Na wzrost zainteresowania tym segmentem i rozwiązaniami fotowoltaicznymi ma wpływ również perspektywa rosnących cen prądu. „Polityka Energetyczna Polski do 2040 roku” zakłada, że już w 2025 roku ceny energii dla gospodarstw domowych mogą wynieść nawet 84 gr/kWh, a odbiorcy przemysłowi będą płacić 755 zł/MWh (wzrost o 20%). Jednocześnie pomimo ogólnych wzrostów energii, w przypadku energii z PV, zwłaszcza z dużych źródeł, te koszty ciągle spadają.

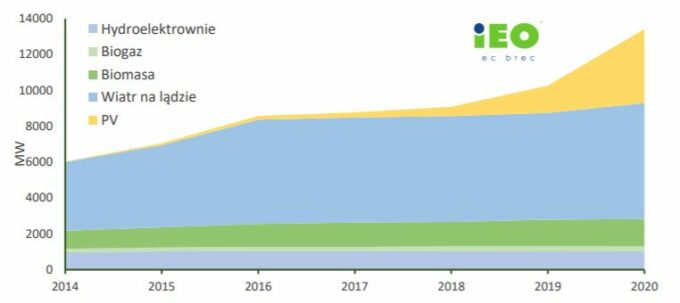

To, że fotowoltaika jest obecnie bardzo popularna i od trzech lat jest najszybciej rozwijającym się OZE w Polsce, pokazują również dane o tym, jak wygląda skumulowana moc fotowoltaiki w poszczególnych latach na tle różnych technologii OZE. Na koniec 2020 r. udział mocy zainstalowanej w fotowoltaice w stosunku do mocy zainstalowanej w OZE wyniósł 30% i był dwukrotnie wyższy niż w 2019 r. Jak podaje Instytut Energii Odnawialnej, instalacje PV wyprzedziły biomasę (11%), hydroelektrownie (8%) i biogaz (2%). Obecnie nadal w naszym kraju najpopularniejsza jest energetyka wiatrowa na lądzie – z 49% udziałem mocy zainstalowanej. Jednak jak wskazują eksperci IEO, fotowoltaika w Polsce osiąga największe roczne przyrosty i w ciągu 1-2 lat może mieć podobne moce zainstalowane jak energetyka wiatrowa.

Moce zainstalowane w instalacjach OZE do wytwarzania energii elektrycznej (stan na koniec 2020 r.)

Coraz większe zainteresowanie OZE widać również wśród inwestorów. Na giełdzie z roku na rok spółki z tego sektora są wyceniane coraz wyżej. Na dobre prognozy dla tego segmentu mają wpływ również zapowiedzi różnych dotacji i programów wsparcia dla sektora energii odnawialnej, a także tych powiązanych z transformacją energetyczną. Według szacunków Państwowego Funduszu Rozwoju, do 2030 r. polska transformacja energetyczna pochłonie 300 mld zł, w tym ok. 250 mld zł mają stanowić środki od Skarbu Państwa. Biorąc pod uwagę to, a także stale rosnące zapotrzebowanie na energię elektryczną, wzrost jej cen, a także zobowiązania unijne dotyczące OZE, można przewidywać, że w kolejnych latach spółki z tego sektora będą dalej mocno się rozwijać.

Mamy nadzieję, że nasz ranking kont maklerskich pomógł Ci w wyborze odpowiedniego rachunku.